住宅ローンを組む際には、多くの人が団体信用生命保険に加入することになります。そのため、住宅ローンを組むことで既に十分な生命保険に加入していると考え、追加の生命保険は必要ないと思う人もいるかもしれません。あるいは加入済みの生命保険の保障を気にかけていないという人もいるかもしれません。

しかし、住宅ローンを組む際、団体信用生命保険の保障内容がどのようなものなのか、また加入済みの生命保険の保障内容に過不足がないかを確認することが重要です。状況により保険の見直しが必要となる場合があります。

今回は、実際のケーススタディーを例に住宅購入時の保険の見直しポイントをご紹介します。

ご家族の情報

プロフィール

夫(37歳・会社員)、妻(35歳・公務員)、長男(7歳)、長女(5歳)

主な相談内容

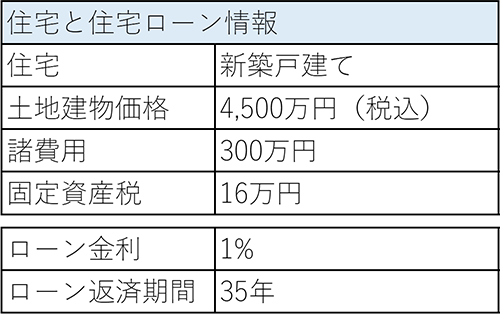

相談者は年収合計986万円の夫妻で、子どもが2人います。4,500万円の住宅ローンを組むことを検討していますが、借入金額が適正なのか心配しています。また、生命保険に夫妻それぞれ加入していますが、住宅購入を機に生命保険を見直したいと考えています。

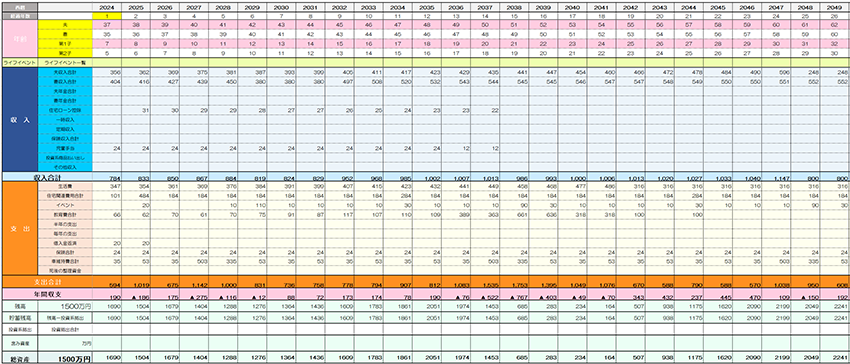

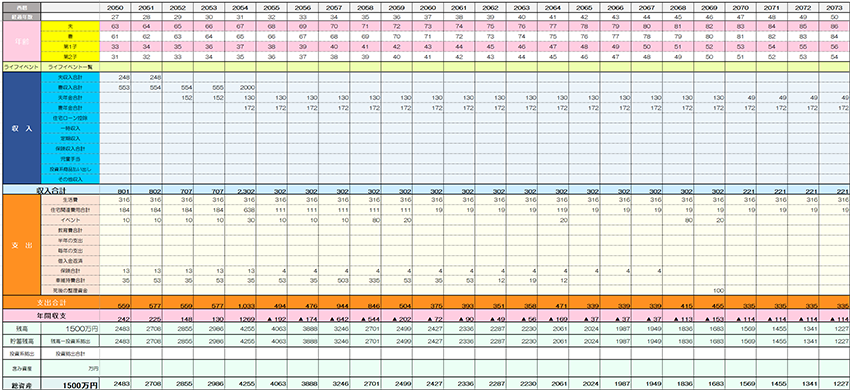

ライフプランの作成

まず、ライフプランを作成し、家計の収入と支出、将来の希望や目標、リスク許容度などを詳細に分析しました。その結果、4,500万円の住宅ローンが相談者の経済状況より返済可能であることを確認しました。ただ、第1子が私立大学に通うことになったところで教育費(下図<大学進学時期>参照)が高くなります。この期間は年間収支がマイナスとなり、苦しい時期となります。子どもが大学を卒業し夫が退職金を受け取った後、年金収入になりますが、妻は働き続けます。そして、妻の退職金を受け取る年まで貯蓄残高が増えます。(下図<退職金受取時期>参照)夫が67歳の時に、妻も収入が年金収入となるため、収入が減り、年間収支がマイナスとなり、貯蓄の取り崩しを余儀なくされます。ただ、その時点で貯蓄残高が4,000万円を超えて、十分に老後資金が貯められていることを読み取ることができます。

大学進学時期

退職金受取時期

ライフプラン表

団体信用生命保険

住宅ローンを組む際、団体信用生命保険に加入することが一般的です。団体信用生命保険とは、住宅ローンの契約者が亡くなった時などに、住宅ローンの借入残高がゼロになる保険です。生命保険で考えなくてはならない必要保障額は残された家族の生活費や教育費などの長期にわたり必要となる金額です。加入している保険の死亡保障の金額が家族の生活費や教育費から遺族年金と配偶者の収入を差し引いた金額よりも多いなら、死亡保障の金額を減額することで保険料負担を下げることができるはずです。もし、死亡保障の金額の方が、少ないなら死亡保障の増額を検討しなければなりません。では、現在加入している生命保険を確認してみましょう。

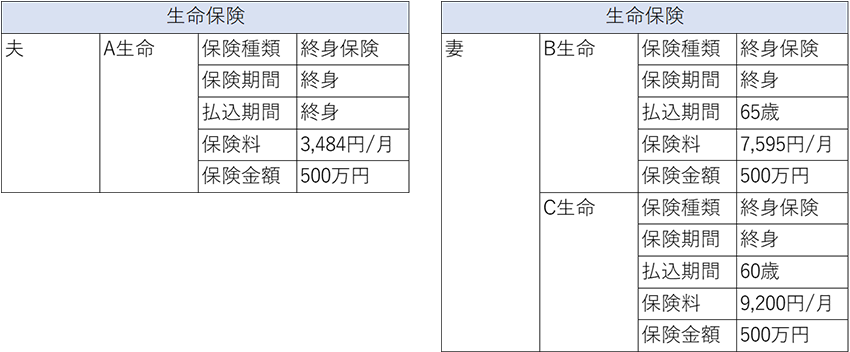

現在加入している生命保険

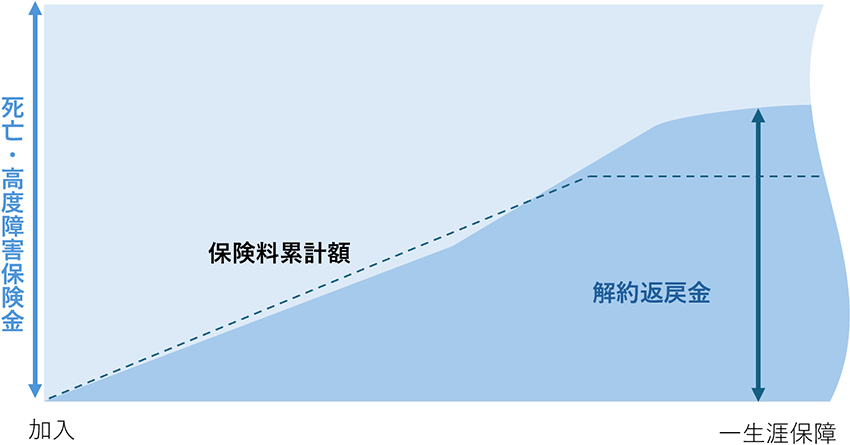

生命保険は夫が保険代理店経由で加入した終身保険を1契約、妻は勤務先に出入りしている保険会社で終身保険を2契約加入しています。終身保険とは「保障」と「貯蓄」の両方を兼ね備えた保険です。保障が一生涯続き、何歳で亡くなっても、保険金が支払われます。保険期間の途中で解約した場合、解約返戻金が支払われます。しかし、しっかりとした保障金額を設定すると保険料が高くなります。掛け捨て型の定期保険と比べると保険料はかなり高く設定されています。

終身保険

保険の見直し

今回のケースは夫婦共働きで、お二人の収入で生活費を賄っています。夫妻どちらかに万が一のことがあった際に、片方の収入と遺族年金で残された家族の生活や子どもの教育費を賄うことができません。また、住宅ローンはペアローンで組む想定としています。ペアローンの場合は、万が一のことがあった方の住宅ローンは消滅しますが、残された方のローンはそのまま残ってしまいます。夫に万が一のことがあった場合の必要保障額※は1,915万円。妻に万が一のことがあった場合の必要保障額は7,295万円。妻の必要保障額が多いのは、妻が公務員であり、長く働けて、退職金も多いライフプランであるためです。これらの必要保障額に加え、夫は保険金額500万円の終身保険に加入しているので差額の1,415万円が不足、妻は保険金額1,000万円の終身保険に加入しているので差額の6,295万円が不足することになります。この不足分を同じ終身保険でカバーするとなると保険料は高額になります。

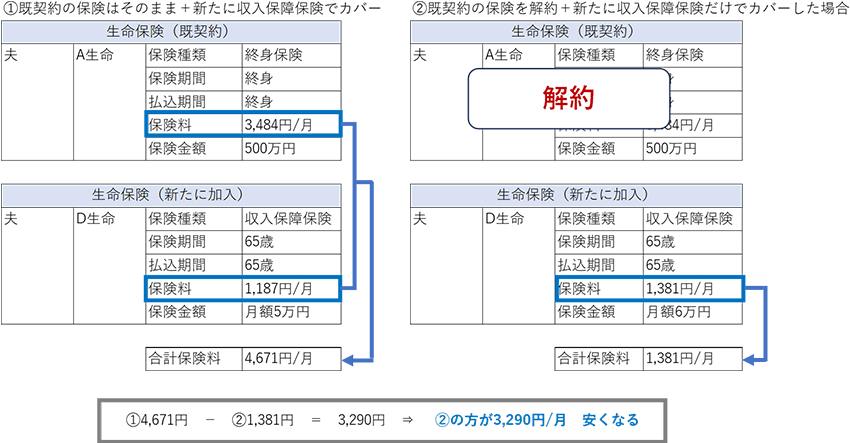

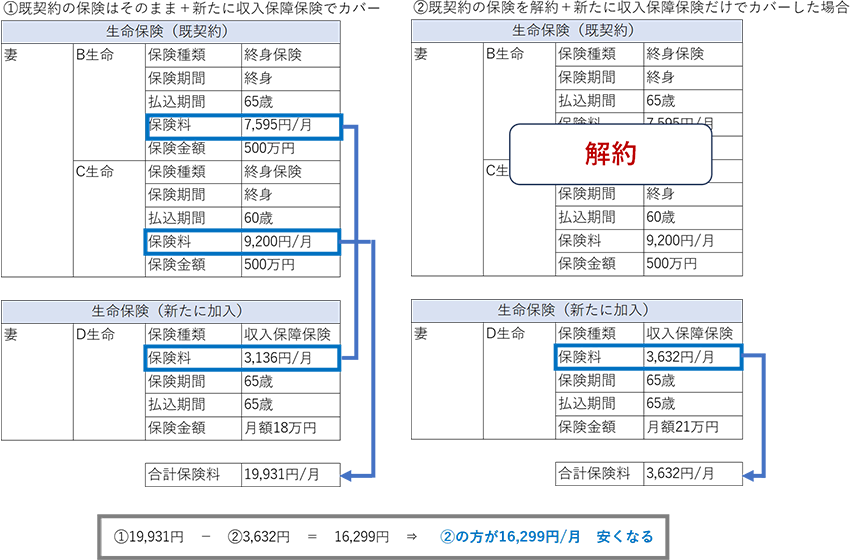

そこで、子どもたちが学校に通っている間は保障を大きくし、独立した後は保障を小さくするという方法を検討してみましょう。例えば、保険金総額が毎年一定の割合で減っていく「逓減型」や給与と同じように毎月決まった保険金が何年間支払われるといった「収入保障型」の生命保険を選ぶと合理的です。では、保険の見直しを行い、①必要保障額を現在加入している保険と必要保障額の不足分を収入保障保険でカバーした場合の保険料と、②現在加入している保険を解約し、新たに必要保障額を収入保障保険だけでカバーした場合の保険料を比較しましょう。

※必要保障額とは、残された家族に必要となるお金(支出)からこの先得られるお金(収入)を差し引いた金額

夫

妻

夫は収入保障保険でのみでカバーした方が、現在加入している保険と必要保障額の不足分を収入保障保険でカバーした場合と比較して、保険料が3,290円/月安くなります。妻の場合は収入保障保険でのみでカバーした方が、保険料が16,299円/月安くなります。相談者は必要保障額を漏れなくカバーでき、しかも保険料が今よりも安くなるので、今回のケースでは夫妻それぞれ収入保障保険に見直しすることとなりました。

収入保障保険

まとめ

団体信用生命保険があれば住宅ローンの契約者が亡くなった際、ローンの残債に相当する保険金が支払われ、住宅ローン残高がゼロになります。例えば、今回のケースの場合、ペアローンで、夫が2,000万円、妻が2,500万円の住宅ローン契約を行う予定ですが、もし住宅ローンを契約してすぐに妻が亡くなった場合、2,500万円の住宅ローン契約の方が残債ゼロとなります。ところが世帯収入の稼ぎ手を担っていた妻が亡くなったら、今後のお金について考えなければなりません。

つまり、2,500万円の住宅ローンがゼロとなっても生命保険の保障が全く必要ないというわけではありません。遺族の生活費、子どもの教育費などは遺族年金や団体信用生命保険だけで賄うことができない場合があります。加入中の生命保険を単に解約するのではなく、生活費や教育費、住居費も含めた支出全体を踏まえて必要保障額を把握し、その上で生命保険への新規加入も含めて見直しをすることが大切です。

住宅ローンを組んでマイホームを購入することは、同時に住居費などのための生命保険に加入することにもつながります。そして、今加入している生命保険や必要保障額を見直して保険料を安くすることができれば、家計にゆとりが生まれるかもしれません。また、ライフイベント、ライフスタイルの変化に応じて生命保険を見直しすることも大切です。今回のケースの保険の見直しはあくまでも一例です。住宅購入の際は、まず加入中の生命保険がご自身に合った保障内容になっているのかをチェックすることから始めましょう。

執筆者

山田健介

FPplants株式会社 代表取締役社長

住宅メーカーから金融機関を経て「お客さまにお金の正しい知識や情報をお伝えしたい」という思いからFPによるサービスを行う会社を設立。現在は全国のFPを教育する傍ら、執筆、セミナーを行う。特にライフプラン作成、住宅、保険に関する相談を得意とする。

※掲載の情報は2024年7月現在のものです。内容は変わる場合がございますので、ご了承ください。