機能的かつ洗練されたデザインで、環境にも配慮し、テレワークにも対応したスペースを確保して、長期的にもメンテナンス費用が抑えられる家。できる限りの要望を取り入れた家の購入を実現するために夫婦の収入で住宅ローンを組むと、単独で住宅ローンを組むよりも予算を増やせます。ただし、夫婦の収入で組む住宅ローンにはいくつかの種類があり、その種類によって税金や万が一の場合の対応が異なります。これらをしっかり理解するために、今回は夫婦で借りる住宅ローンの注意点に注目し、解説します。

共働き夫婦の住宅ローンの3つの種類と特徴

ペアローン

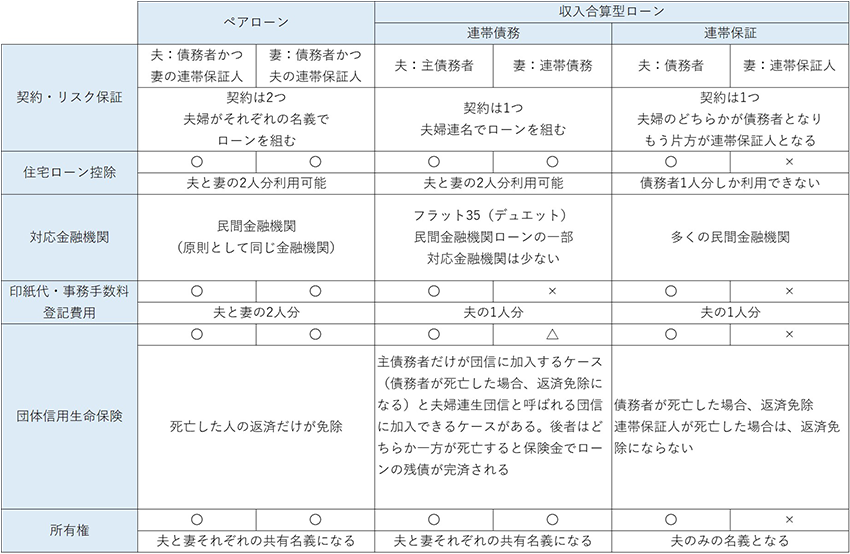

夫婦それぞれが住宅ローンを組む方法がペアローンです。ペアローンはローンA、ローンBと2つに分けて夫婦それぞれが債務者となり、お互いが相手の連帯保証人になります。また、2人とも住宅ローン控除が受けられます。契約が2つになるので、夫婦がそれぞれ団体信用生命保険に加入することができます。夫婦のどちらかが死亡または高度障害状態になった場合、死亡または高度障害状態となった方の契約について団体信用生命保険がおり、片方の住宅ローンが消滅します。また、ペアローンは必ずしも金利タイプ、返済方法、返済期間を同じにする必要はありません。例えば、片方が固定金利、35年間のボーナス時返済ありの契約、もう一方が変動金利、10年間のボーナス時返済なしの契約となれば、金利変動リスクを分散し、片方の返済期間を短くすることで完済後に住宅ローン返済に充てていたお金を貯蓄にまわすこともできます。ただし、契約が2つになるため、諸費用(印紙代や事務手数料、登記費用)がそれぞれの契約に必要となります。

連帯保証

夫か妻のどちらかが主債務者となる場合、もう片方は連帯保証人となり、主債務者の返済不能時に連帯保証人は返済義務を負います。契約は1つのため、諸費用は債務者の分のみです。債務者は1人であるため、住宅ローン控除も団体信用生命保険も受けられるのは債務者のみとなります。つまり、2人の収入を足して借り入れしますが、借り入れするのは主債務者のみとなります。返済の義務を負う主債務者の収入だけだと、希望する借入額に届かない場合に配偶者の収入を合算して借入金額を増やすことができる仕組みです。

連帯債務

夫か妻のどちらかが主債務者、もう片方は連帯債務者となり、夫婦ともに平等に返済義務を負います。2人で返済はしますが、契約は1つのため、諸費用は債務者の分のみです。住宅ローン控除はそれぞれ受けられます。団体信用生命保険については、主債務者のみ加入できる金融機関が多いですが、連帯債務者も含めて適用できる夫婦連生団信もあります。夫婦連生団信はどちらか一方が死亡すると保険金でローンが全額完済されます。ただし、フラット35のデュエット(ペア連生団信)や一部の民間金融機関のみの取り扱いとなっており、選択肢が限られます。また、この夫婦連生団信に加入する場合、金利が上乗せされます。フラット35のデュエット(ペア連生団信)の場合、0.18%の金利の上乗せとなります。

※上記の表は便宜上、夫が主となり借りる場合を想定して作成していますが、妻が主となって借りる場合は夫と妻を置き換えて読み取りください。

注意点

ここまで3つの夫婦で借りる住宅ローンの説明をしましたが、ご自身に合う住宅ローンを選ぶためにはどのような判断基準で住宅ローンの種類を見極める必要があるのでしょうか。注目すべき1つのポイントはお金がかかることになる点を洗い出すことです。それでは、費用負担部分に注目し、注意点を整理します。

1)複数契約のための支出

住宅購入や住宅ローン契約に伴う諸費用は契約が2つになると印紙代や事務手数料、登記費用など契約の数だけ必要になるものがあります。ただし、金融機関によって、印紙代が不要であったり、手数料の名称が異なったりするため、必ず確認するようにしましょう。

2)返済の持続性

ペアローンは夫婦で借りるからこそ多額の住宅ローンを組むことができます。共働きを根拠に多く借り入れ過ぎることはリスクが高いです。特に長い返済期間で住宅ローンを組む場合、完済時期まで夫婦共働きであることが前提となりますが、子どもが生まれたら仕事を辞める、失業や退職の可能性もあり、どちらかの収入が減ったりゼロとなったりすれば、貯蓄が十分でない限り、家計の破綻を招いてしまいます。その可能性は低いかもしれませんが、どちらか単独で住宅ローンを組むよりも夫婦ともにリスクがあるということになります。働き方、住宅に関する考え方、子どものことなどを、家を購入する前に、中・長期視点でライフプランを考えることが重要となります。

3)離婚

離婚時の対処は、手元にお金がある場合にはそのお金で清算すると整理しやすいのですが、そもそも手元にお金がないため住宅ローンを組んでいることが多く、まとまった貯蓄がない場合が多いと考えられます。そのため、どちらか一方が債務を引き受けるか、売却するかのどちらかが主な対処となります。どちらか一方が債務を引き受ける場合、返済能力のあるなしにかかわらず、夫婦のどちらか片方が返済を続けなければなりません。返済を拒否した場合、連帯保証人が代わりに返済しなければなりません。また、夫婦の同意のもとで家を売却する場合、売却した金額で住宅ローンの残債を完済できるのかということがあります。残債以上で売却できれば、もともとの持ち分比率に基づいて夫婦で分ければよいのですが、完済できなければ住宅ローン返済を継続する必要が出てきます。お互いの連帯保証人になるということは、このようなリスクを抱えているということを頭に入れておく必要があります。

4)万が一のことが起きた場合

住宅ローンの契約者が死亡したなどの場合、団体信用生命保険が適用され、保険金によって住宅ローンの残債が完済されます。夫または妻が単独で契約した住宅ローンは契約者の死亡によっては消滅し、家は残ります。ペアローンの場合は、それぞれが主債務者であるため、どちらか亡くなった方の住宅ローンはなくなるのですが、残された方の住宅ローンは返済していくことになります。契約者の死亡によって全額が償還される単独の住宅ローンとは異なるものですので、注意が必要です。家族に不幸が起こると今まで当たり前にできていた生活のバランスが崩れます。働き方も変えなければならないし、子どもがいる家庭では子どものケアも必要になります。どちらかが亡くなる場合も想定して、それぞれの返済負担の割合を十分に吟味して、家計を圧迫しないように配慮しましょう。

夫婦連生団信には落とし穴?!

ここまで見てくると、万が一のことが起きた場合、主債務者と連帯債務者で住宅ローンを組んで夫婦連生団信を加入していれば、持ち分に関係なく、すべての住宅ローンの残債が0円になるので、この点をメリットと感じて、夫婦連生団信を選択すると良いのではないかとの考えに至るかもしれません。しかし、前述の通り金利の上乗せのデメリットに加えて、注意しなければならない点がもう1点あります。死亡した方の住宅ローンが0円になることは自分の住宅ローンが消滅するので問題はありませんが、残された方の住宅ローンが0円になることは自分で払うべきである住宅ローンの支払義務が免除されることになります。これが所得とみなされ、課税に影響が出ることに注意しなければならないのです。具体的な数字に当てはめて、夫婦連生団信の加入について詳しく見ていきましょう。

夫婦連生団信の具体例

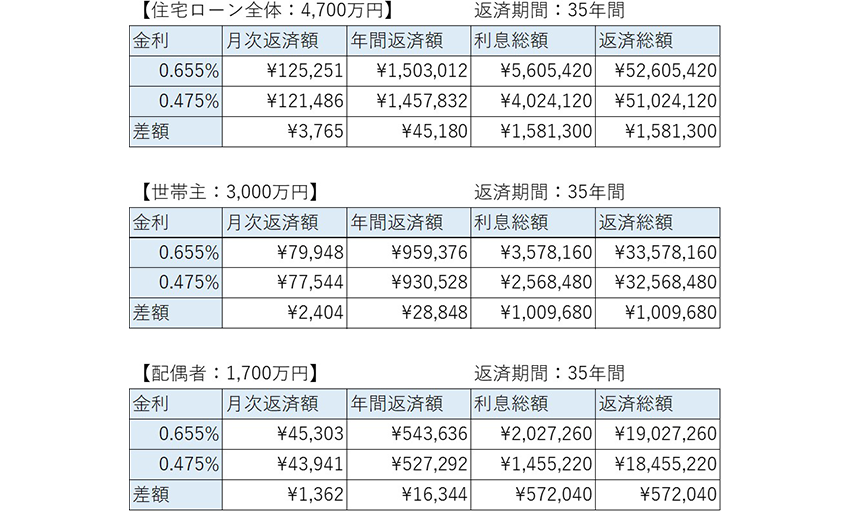

仮に夫800万円、妻500万円の年収で、4,700万円の住宅ローンを組んで、夫3,000万円と妻1,700万円の夫婦連生団信に入ったとします。夫婦連生団信はフラット35のデュエットを想定し、金利0.18%が上乗せされたとします。そもそも0.18%金利が上がるということは変動金利を0.475%とした場合、0.18%を足すと0.655%になります。では、その返済額の差はいくらになるかというと、月に直すと3,765円、年間45,180円、35年間分となった場合158万1,300円になります(表1参照)。つまり、この金額が夫妻のどちらか片方が亡くなった場合の保険の金額といえます。保険料の支払いの観点から考えると、団体信用生命保険ではなく、他の民間の保険で補う場合、月額の保険料支払いが3,765円で同じ保障が得られれば同等となり、低い保障額となれば、夫婦連生団信の方がお得と考えればよいことになります。

表1:4,700万円の住宅ローン返済額

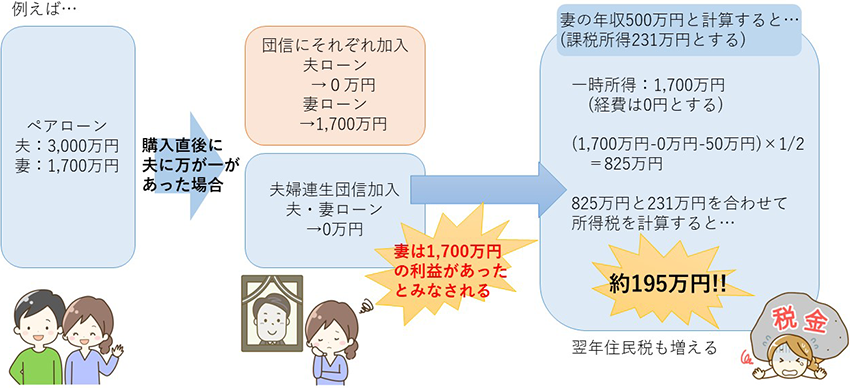

では、夫婦連生団信が民間の保険料よりも支払額が割安だったとして、果たして、本当に夫婦連生団信でいいのでしょうか。この観点から次に保険金が支払われる時のこと、つまり、夫婦連生団信は保険の受け取り時を考えます。例えば、家の購入直後に、夫が死亡したとします。夫が契約している3,000万円の住宅ローンは生命保険として金融機関が受け取り、残債が0円になりますので税金はかかりません。一方、妻は死亡していないにもかかわらず、住宅ローンの残債が0円になります。これは、妻に1,700万円分の利益があったとみなされるのです。この利益は一時所得として扱われ、給与所得に一時所得が合算されて所得税が課税されます。所得税率は超過累進税率ですから、所得が高くなると税率も上がってしまうため問題になります。もしその年の妻の年収が500万円だとした場合、課税所得231万円となります※1。1,700万円の一時所得の分の課税所得は経費を0円とした場合、一時所得の税金計算式※2に当てはめると、課税所得が825万円となり、所得税が約195万円※3となります。翌年の6月以降に課税される住民税も高くなりますので、想定外の税金となるのです。

- ※1所得税控除額は次の通りとします。

基礎控除:48万円、給与所得控除:144万円、社会保険料控除:77万円の計269万円

課税所得額は500万円-269万円=231万円 - ※2一時所得課税金額の計算式「一時所得の金額-経費-特別控除額(最高50万円)×1/2」

一時所得の金額:1,700万円、経費:0円

(1,700万円-0円-50万円)×1/2=825万円

出典:一時所得(国税庁)

※3所得税の計算式「総所得金額×税率-控除額=所得税の金額」

総所得金額:231万円+825万円=1,056万円、総所得金額に応じた税率:33%、控除額:153万6,000円

(1,056万円×33%)-153万6,000円=194万8,800円

出典:所得税の税率(国税庁)

図1:夫婦連生団信の課税のイメージ

つまり、夫婦連生団信は、税金の面から考えると、手元にお金がないのに払うべき高額の税金が発生するという場合があることに注意しなければならないのです。今回のケースでは将来返済する分であった住宅ローン1,700万円に保険金が充てられることによって、一括で所得があったとみなされ、所得税が約195万円となりました。妻に万が一のことが起きた場合はより高額の税金の支払いが発生します。では、どのように対策をしたらよいのでしょうか。ここで民間の保険の話に戻ります。民間の保険であれば、自分が保険金をもらう時に所得税とはならず相続税がかかります。ただし、配偶者に万が一のこと起きた場合でも他に資産を持っていない場合、1億6,000万円までは相続税はかかりません。そのため、民間の保険での対策は必須ともいえるでしょう。夫婦で住宅ローンを組みたい場合は、ここまでの対策を視野に入れる必要があるのです。

まとめ

共働き夫婦の増加により、夫婦で借りる住宅ローンを検討する方は増えています。表面的な損得ではなく、個々の事情を鑑み、どのような住宅ローンの組み方が自分の家庭には向いているのかを真剣に向き合う必要があるのが、夫婦で借りる住宅ローンです。夫婦で住宅ローンを組んで家を買うとは、夢のような楽しいことばかりではなく、お互いに保証人になったり、連帯債務者になったりする意味を考え、きちんと将来起こり得るリスクを把握し、不安を取り除いて家の購入に臨むことが重要となります。

執筆者

山田健介

FPplants株式会社 代表取締役社長

住宅メーカーから金融機関を経て「お客さまにお金の正しい知識や情報をお伝えしたい」という思いからFPによるサービスを行う会社を設立。現在は全国のFPを教育する傍ら、執筆、セミナーを行う。特にライフプラン作成、住宅、保険に関する相談を得意とする。

※掲載の情報は2023年12月現在のものです。内容は変わる場合がございますので、ご了承ください。