住宅ローンの借入れをした後、多くの方が35年、場合によってはそれ以上の長期にわたり返済が続きます。この返済期間、誰もが心穏やかに過ごしたいと願いますが、人生には予測できない出来事が起こるため、悩みや不安が尽きることはありません。しかし、「残価設定型住宅ローン」であれば、将来のライフプランの変化に柔軟に対応でき、安心して住み続けることが可能です。

今回は、その基本的な仕組みと具体的な適用例を通じて、住宅ローンに対する不安を解消する方法をご紹介します。

住宅ローンの返済期間の実態

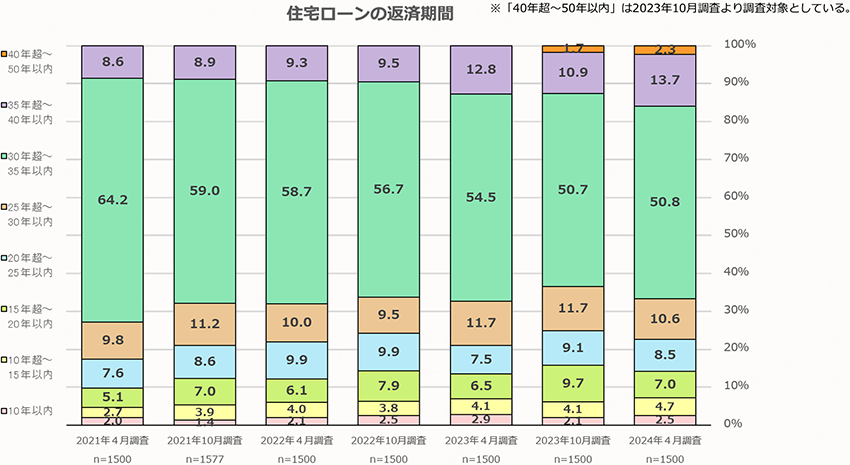

まず、長期間の住宅ローンを借り入れするのが一般的である現状を確認しましょう。下記のグラフは返済期間ごとの住宅ローン利用者の割合の推移を示しています。

上のグラフによると、30年以上の返済期間を選ぶ方の割合は、2021年4月調査では30年超~35年以内が64.2%、35年超~40年以内が8.6%でした。しかし、2024年4月調査では30年超~35年以内が50.8%、35年超~40年以内が13.7%、40年超~50年以内が2.3%と、35年超よりも長い返済期間を選ぶ割合が増えています。また、40年超~50年以内の住宅ローンの統計が2023年10月から新たに加わり、その割合も増加しています。

長期化する住宅ローン

もともと住宅ローンは退職時期に合わせて25年の借り入れが一般的でした。しかし、景気対策で35年の借り入れが普及し、月々の返済額が減り、住宅購入がしやすくなりました。その後、2009年に「フラット50」という50年返済の住宅ローンが登場し、2023年にはネット銀行でも50年の住宅ローンが取り扱われるようになりました。これらの背景から、40年超~50年以内の超長期住宅ローンが注目を集めています。

この超長期住宅ローンの最大のメリットは、例えば5,000万円を金利1.0%で借入れした場合、35年ローンだと月々約14.1万円、50年ローンだと月々約10.6万円となるように、月々の返済額を抑えられることです。デメリットとしては、長期になればなるほど総返済額は高くなることであり、例えば5,000万円を金利1.0%で借入れした場合、総返済額は35年ローンだと約5,928万円、50年ローンだと約6,356万円となります。

ここで30歳で50年の住宅ローンを借り入れした場合を考えてみると、80歳で完済となります。もちろんライフプランの見通しがはっきりしていて順調に返済できる方、繰り上げ返済をすることで早めに完済をできる方もいらっしゃると思います。しかし、果たして本当に老後も滞りなく返済していけるのでしょうか。35年の住宅ローンが普及しつつあった2001年に、35歳で35年の住宅ローンを借り入れしたとすると、2024年の現在は58歳になっており、定年退職が目前に迫っています。60歳で定年退職したらその時点でまだ10年の住宅ローンが残っていることになります。別の例でも考えてみましょう。

50年の住宅ローンが取り扱われるようになった2009年に、30歳で50年の住宅ローンを借り入れした場合、完済は80歳の時、2059年になります。つまり、若い時に長期の住宅ローンで借り入れをした方が老後に住宅ローンを抱えている時代が始まりました。

新しいアプローチの残価設定型住宅ローン

60歳を超えても長い人生が続く今の時代、住宅ローンに縛られない老後を迎えたいと思う方も多いでしょう。そのために、残価設定型住宅ローンという新しい仕組みが登場しました。これは、良い家をみんなで住み継ぐという考え方に基づいています。

「残価設定型住宅ローン」とは?

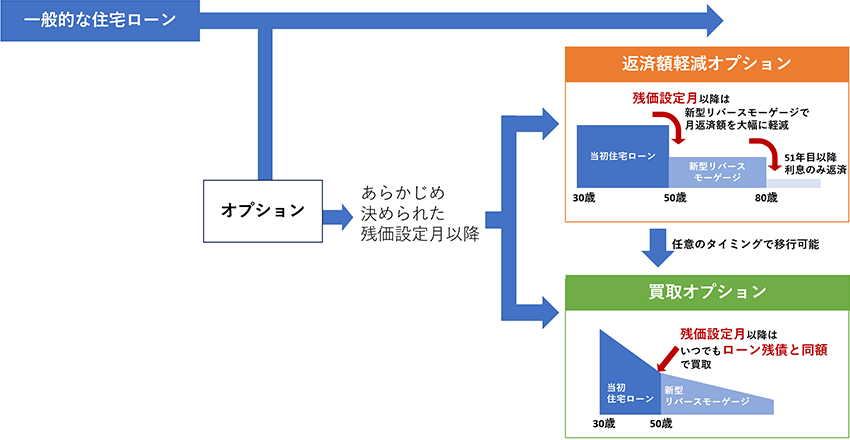

残価設定型住宅ローンは、一般的な住宅ローンに「返済額軽減オプション」と「買取オプション」の2つのオプションを付け加えたものです。基本的には、団体信用生命保険(団信)がついている一般的住宅ローンでスタートしますが、特定の時点(残価設定月)でこれらのオプションを選択することで、返済方法を変更することができます。なお、残価設定型住宅ローンを利用するためには、証明書発行手数料として税込55,000円が必要となります。

1. 返済額軽減オプション

このオプションを選択すると、返済額が大幅に減少されます。定年退職後の支払い負担を軽減するために設計されており、オプションを選択した後、返済額が3~4割減少し※、死亡時に残りの住宅ローンを一括返済することになります。さらに住宅ローンを借り入れてから50年経過した時点で残る元本は最小限に抑えられ、死亡時に完済となります。

※残価設定月や減少額は物件や借り入れ額によって異なります。

2. 買取オプション

買取オプションでは、住宅を買い取ってもらい住宅ローンを完済することが可能です。この場合、住宅の残債と同額で買取が行われ、市場の変動にかかわらず確実に住宅ローンを完済できます。

ただし、このオプションを利用するには条件があります。この仕組みは頑丈で長く住み続けられる住宅を提供できる大手ハウスメーカーが実施しているものであるため、①認定長期優良住宅で、維持管理体制が整った事業者が建てた住宅であることが条件です。また、住宅ローンが長期にわたるため、②指定金融機関での借り入れが必要です。住宅ローンの借り入れ時に残価設定月を決め、その後、残価での買取保証を行います。このような仕組みは、長期的に維持管理がしっかりしており、良質な住宅を提供できる大手ハウスメーカーによるものです。次に、具体的な適用例をご紹介します。

残価設定型住宅ローンの適用例と費用

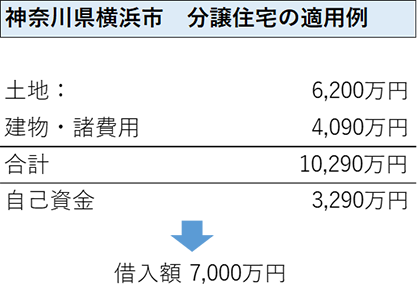

神奈川県横浜市での分譲住宅のケースで見てみましょう。

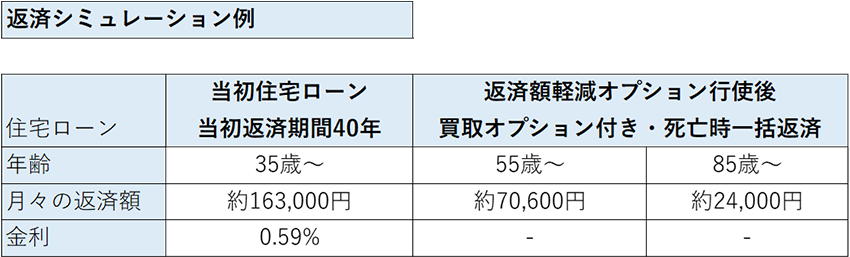

神奈川県横浜市での分譲住宅の場合、35歳の購入者が土地6,200万円、建物・諸費用4,090万円の物件を自己資金3,290万円で購入し、借入金を7,000万円とした場合、金利0.59%で40年間の返済を行うと、月々の返済額は約163,000円となります。55歳で残価設定月を迎え、返済額軽減オプションを選択すると、55歳から85歳までの月々の返済額が約70,600円に減少し、さらに85歳以降は約24,000円まで下がります。このため、老後の経済的な負担が軽減され、安心して生活を送ることが可能です。

どのような方に向いているか?

では、この残価設定型住宅ローンはどのような方に向いているのでしょうか。

1.将来の収入減少に備えたい方

長寿化が進む中で、退職後も長く生活する可能性が高まっています。役職定年や定年退職後の収入減少に備えたい方にとって、残価設定型住宅ローンは、月々の返済額を大幅に減らすことで手元のお金を残すことができ、不安を解消することができます。

2.相続する家が別にある方

将来相続する予定の家があり、相続後その家に住むことにしている方もいらっしゃるでしょう。実家とは別に自身の持ち家があり、相続後、購入した持ち家を売却する必要がある場合、その時に買取オプションを利用することで、住宅ローン残債と同額で買い取ってくれます。市場の状況にかかわらず、住宅ローンを返済できるため、住宅ローンが残る不安がなくなります。

また、子どもが独立した後や勤務地の変更などにより、購入した家を手放したくなった、設定月以降のタイミングで、買取オプションを利用することもできます。

3.新築で良質な家&ライフスタイルへの変化に柔軟に対応したい方

この先ずっと同じところに住むかどうかわからない、一般的な住宅ローンで家を購入しても売却するタイミングに高く売れるかどうか、あるいは買ってくれる人が出てくるのかどうか不安に感じる。このような悩みを解決するために、賃貸住宅で暮らす選択をする方法が多かったのではないでしょうか。

しかし、賃貸の場合、新築はなかなか探せませんし、家賃をずっと払い続けなければなりません。残価設定型オプションは、将来にライフスタイルの変化がありそうな場合でも、新築で性能の高い家に快適に住むことができ、住宅ローンの残債を抱えることなく住み替えることが可能な方法です。オプションを行使しなければ、住宅の価値が上がったタイミングで売却することもできます。

残価設定型住宅ローンの注意点

一般的な住宅ローンにオプションが付加されていると説明しましたが、オプション行使前は一般的な住宅ローンと同様、団信に加入することになります。返済額軽減オプション行使後、死亡時一括返済となるため、原則として団信の保証が受けられなくなります。つまり、住宅ローンの残債もなくなりますが、家の所有権もなくなります。ただし、この場合でも配偶者がオプション行使時に連帯債務者になっていれば、配偶者が亡くなられるまで住み続けることが可能です。このように選択肢が豊富であるため、自分で前向きに決断できる方に有用なオプション付き住宅ローンといえるでしょう。

まとめ

残価設定型住宅ローンは、将来の収入不安や長寿化に対応するための新しい住宅ローンの形です。さらに、認定長期優良住宅で環境にやさしい住宅を住み継いでいくという循環型社会に貢献する住宅ローンの形でもあります。環境に配慮している家に住むことができ、収入が減る時期に支払いの負担が減る選択肢があることがわかっていると、心にも余裕が生まれ人生の満足度が高まるのではないでしょうか。このように多くの変化が予想される人生100年時代において、より柔軟で安心な選択肢を提供する残価設定型住宅ローンに興味がある方は、営業担当に詳細を確認してみるとよいでしょう。

執筆者

山田健介

FPplants株式会社 代表取締役社長

住宅メーカーから金融機関を経て「お客さまにお金の正しい知識や情報をお伝えしたい」という思いからFPによるサービスを行う会社を設立。現在は全国のFPを教育する傍ら、執筆、セミナーを行う。特にライフプラン作成、住宅、保険に関する相談を得意とする。

※掲載の情報は2024年9月現在のものです。内容は変わる場合がございますので、ご了承ください。