夫婦共に収入を得ている場合、通勤しやすい都心近くで、家事が楽になる設備が整っている物件を視野に入れて、家探しを行っている方も多く、そして、2人の収入があれば手が届く物件もあるとの考えに至ることと思います。特に子どもが小学校に上がった後である場合、夫婦の働き方におけるライフステージの変化が起きにくく、夫婦共に収入が継続してあることの強みを生かした家探しができることでしょう。一方、共働きの場合、ゆとりある生活のために出費を惜しまない傾向にあり、貯蓄に目を向けてこなかった場合もあるといわれます。今回はそのような40代のご夫妻、子ども2人のご家族のケーススタディーを見ていきます。

ご家族の情報

プロフィール

夫(45歳・会社員)、妻(43歳・会社員)、長男(10歳)、次男(8歳)

主な相談内容

夫と妻共に関西近郊の会社に勤務。現在、夫の会社の社宅に家族4人で暮らしている。社宅の入居制限が近づいているため、戸建住宅を探している。希望の新築分譲物件の価格は約6,000万円~7,000万円であるが、どれくらいの住宅ローンを組めるのか気になっている。夫婦共に借り入れすることも選択肢の一つとして検討しているので、ペアローンを含めて住宅ローンをいくらで組んだらよいのかについて知りたい。また、今まで財形住宅貯蓄で頭金用に貯蓄をしていたが、夫婦共に仕事、家事、子育てに忙しく、時間の捻出のために出費がかさんでいることも自覚している。財形住宅貯蓄以外の貯蓄は月末に残ったお金をためている。その貯蓄額で家を購入できるかどうかも知りたい。

住宅購入に関する情報

| 住宅 | 新築分譲戸建住宅 | |

|---|---|---|

| エリア | 関西近郊 | |

| 最寄りの駅までの距離 | 駅から徒歩15分 | |

| 建物面積 | 約30坪 | |

| 土地建物価格 | 6,500万円(税込) | |

| 諸費用 | 540万円(物件価格の約8%+10万ペアローン分) | |

| 頭金 | 1,240万円 | |

| 借入額(夫/妻) | 3,200万円 | 2,600万円 |

| 金利(夫/妻) | 1.50% | 1.50% |

| 返済期間(夫/妻) | 30年間 | 30年間 |

| 毎月のローンの返済額(夫/妻) | 11.04万円 | 8.97万円 |

| 固定資産税 | 25万円 | |

- ※住宅ローンは「ボーナス返済」なし

- ※固定資産税等の住宅購入当初の減免は考慮しない

- ※修繕費は一般的な住宅メーカーでの建築を想定し、10年に1回、100万円で計算

- ※引っ越し代、家具、家電は合計で100万円で計算

収入

| 年収(額面/手取り) | 夫 | 600万円 |

|---|---|---|

| 480万円 | ||

| 妻 | 500万円 | |

| 400万円 | ||

| 月収(額面/手取り) | 夫 | 50万円 |

| 40万円 | ||

| 妻 | 41.66万円 | |

| 33.33万円 |

その他の収入

| 児童手当 | 現行制度適用 |

|---|---|

| 退職金 | 夫:1,500万円(60歳) 妻:1500万(60歳) |

| 住宅ローン控除 | 令和4年度の制度適用(長期優良住宅) |

収入(詳細)

| 年齢(夫) | 年収(額面) | 備考 |

|---|---|---|

| 45歳~ | 600万円 | 55歳まで徐々に上昇 |

| 55歳~ | 850万円 | |

| 56歳~ | 600万円 | 59歳まで一定 |

| 60歳~ | 300万円 | 61~64歳 再雇用 |

| 65歳~ | 181万円 | 老齢厚生年金受給 |

| 年齢(妻) | 年収 | |

|---|---|---|

| 43歳~ | 500万円 | 55歳まで徐々に上昇 |

| 55歳~ | 750万円 | |

| 56歳~ | 500万円 | 59歳まで一定 |

| 60歳~ | 300万円 | 61~64歳 再雇用 |

| 65歳~ | 164万円 | 加給年金+老齢厚生年金受給 |

支出

| 食費 | 10万円 |

|---|---|

| 光熱費 | 2.5万円 |

| 通信費 | 3万円 |

| 小遣い(世帯) | 6万円 |

| 雑費 | 4万円 |

| 教育費(習い事) | 0.5万円 |

| 医療費 | 1万円 |

| 合計 | 27万円 |

その他の支出

| 旅行・帰省 | 25万円/年 夫60歳まで |

|---|---|

| 教育費 | 文部科学省「平成28年度子供の学習費調査の結果について」より平均値を引用 進学塾代:50万円/年 中学、高校の6年間(子ども二人) |

| 保険 | 収入補償保険:1万円/月 60歳まで支払い 定期医療保険:1万円/月 80歳まで支払い |

| 車 | 年間維持費:24万円 車検:10万円 夫51歳時に買い替え予定:250万円 |

支出(詳細)

| 年齢(夫) | 年間生活費 | 備考 |

|---|---|---|

| 45歳 | 324万円 | 下の子どもが22歳になるまで2%上昇 |

| 59歳 | 428万円 | 下の子どもが22歳 |

| 60歳 | 299万円 | 下の子どもの独立に伴い、それまでの生活費を-30% |

貯蓄・運用

| 普通預金 | 1,040万円 |

|---|---|

| 財形住宅貯蓄 | 960万円 |

ライフプラン表の確認

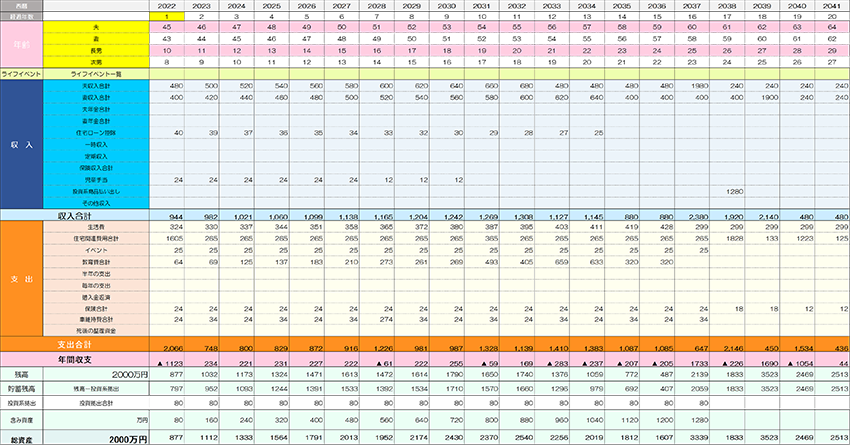

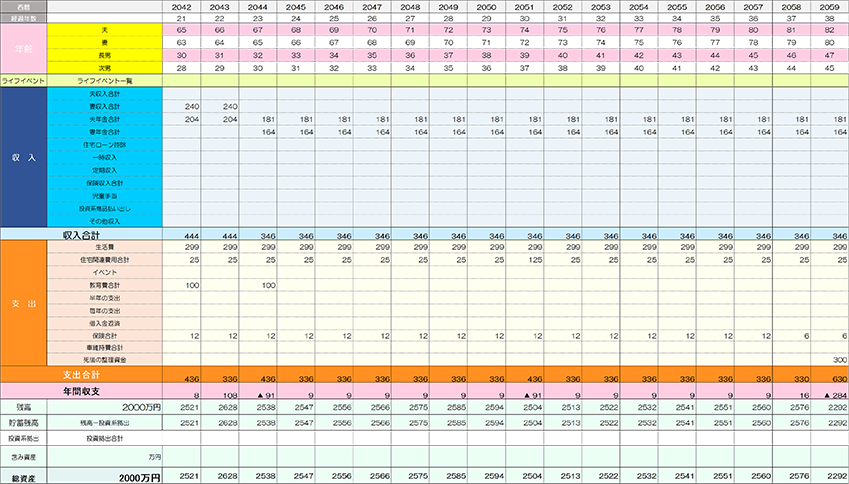

現在の家計データより住宅購入後のライフプラン表を作成したものがこちらです。(夫85歳、妻83歳以降省略)

ライフプラン表の見方を簡単にご説明します。家族全員の年齢が上部に入力されており、横に一マスずれていくごとに年を一つ取ります。収入と支出の予測を入力した上で、毎年の収支と貯蓄残高の推移を確認することができる表となります。

まず、収入から確認します。年収について、夫の1年目は手取りで480万円、年収(額面)で600万円です。徐々に年収が上がり、最終的には55歳の段階で手取り680万円。手取りで680万円というと年収850万円となります。56歳以降手取り480万円、年収600万円が60歳まで続きます。その後61歳から、手取り240万円、年収が300万円になる想定にしています。なお、60歳の時に1,500万円の退職金が出ます。この退職金には企業型確定拠出年金も含むこととします。妻は現在の手取りが400万円で年収が500万円です。徐々に年収が上がり、最終的には55歳の段階で手取り640万円。手取りで640万円というと年収750万円となります。56歳以降手取り400万円、年収500万円が60歳まで続きます。その後61歳から年収が300万円になる想定にしています。なお、60歳の時に1,500万円の退職金が出ます。

お二人が勤めた年数を考え、年金を計算しています。ただし、年金の金額は先の話になりますので、現在の状況に基づくもので概算となります。また、住宅ローン控除はペアローンを組んだ場合とし、夫も妻も住宅ローン控除が反映しています。

次は支出面を見ていきます。今の生活費、つまり、食費、光熱費、通信費、小遣い、雑費を合わせて年間324万円、月27万円となっています。下の子が22歳を超えて独立をするタイミングで夫婦二人の生活となるので、前年の生活費の7割の299万円まで生活費が下がる計算となっています。

次にお住まいのところをご覧ください。夫3,200万円、妻2,600万円の住宅ローンを組むこととします。2つの住宅ローンとも30年間、固定金利1.5%で組んだと仮定しました。夫の年間返済額は133万円、妻の年間返済額は108万円で、合計で241万円となります。頭金を1,240万円、修繕費は10年ごとに年間100万円としています。そして固定資産税です。年1回25万円でみています。旅行・帰省費は年間25万円としています。小学校と中学校の学費は公立で計算をしています。高校受験および大学受験のための進学塾の費用は子どもがそれぞれ中学・高校の6年間進学塾に通うことを想定し、年間50万円として入れています。高校は私立、大学は私立理系として計算をしています。

上記すべてを確認した上で、ライフプラン表の下の方のピンクのところに注目します。これは、収入マイナス支出、つまり、年間の貯蓄可能額となります。1年目は住宅購入のための頭金の支出があるので、マイナスになっていますが、それ以降は年230万円近くためることができます。ただし、車を購入する年は除きます。子どもが大学生になるとためられない時期が続きます。その後は、学費の支払いがなくなる頃、夫が60歳の定年を迎え、退職金が入り貯蓄残高が増えますが、退職金で住宅ローンを繰り上げ返済する年はマイナスになります。61歳以降は結婚祝い金や修繕費を出す年にマイナスとなりますが、年金生活に入ると年間収支があまり残らない時期となります。

これらを踏まえて、一番大事なのが緑のところの貯蓄残高がどのようになるのかを確認します。子どもが大学に入る前まで徐々にお金がためられ、夫が53歳の時、貯蓄残高が約1,700万円を超えます。人生の中で一番お給料の高い時期でもあり、学費がかかる時期でもあります。そして、夫と妻の退職金が入ります。退職金で住宅ローンの繰り上げ返済も可能となります。妻が61歳時点、妻の退職金で繰り上げ返済を行った後ですが、貯蓄残高が2,500万円近い額にまで到達している状態となり、老後資金もためられ、こちらをもって老後を迎えていきます。

以上が、ライフプラン表の説明となります。

住宅ローンの支払い、教育資金、老後資金の準備、

同時進行に覚悟!

共働きのため、安定的な高収入により問題なく家の購入ができるといえます。ただし、相談内容で心配されているように、細かい支出を気にせず生活してきた場合、ためる生活に慣れていかなければなりません。今後は住宅ローンを返済しながら、教育資金、老後資金をためることが必要です。理解していても、ためることをおろそかにしがちな点をカバーしていく必要があります。そのために収入が入ったら、すぐに一定の金額を貯蓄に回していくことをお勧めします。ライフプラン表にも反映しているのが、NISA制度の活用です。金融庁が家計の安定的な資産形成の支援政策として勧めています。夫と妻の2人分で年間80万円を60歳まで別で確保しておくと、万が一の際にも取り崩して使えるお金となり得ます。

もうひとつ大事な点は、手元に残すお金の確保です。このために住宅ローンの借入期間を考える必要があります。長い借入期間だと借入金額が多くなり、老後資金の準備がしにくくなります。一方、借入期間を短くすると、毎月の返済額が高額になり、学費の支払いが苦しくなるため、ちょうどいいバランスを見極めることが大事なのです。

実際にいくら借りられる?

では、実際にはどれくらい借り入れすることができて、どれくらいの借入期間にしたらよいのでしょうか。今回のライフプラン表では5,800万円の住宅ローンを組むプランとしましたが、なぜこのようにしたのか、考え方を解説します。

まず、住宅ローンを組む場合、金融機関の審査を通らなければなりません。年収や勤続年数、年齢、健康状態、その他のローン状況を踏まえ、各金融機関が借入希望額に対して借り入れ可能か、条件付きで借り入れ可能とするなどを決定します。この審査の基準は金融機関によりますが、一般的に銀行の審査金利として3~4%を設定し、お金を貸すがどうか調べているといわれています。実際に借り入れする際の金利ではなく、金利が3~4%に上がったとしてもこの人が返済できるかどうかを見ているのです。

また、年収に対する返済比率は25~35%以内としています。夫の年収600万円、妻の年収500万円で、金利3%、返済比率35%、返済期間30年間とすると、借入可能額は約7,620万円となります。つまり、銀行が貸してくれる限界値がこの金額となります。なお、夫のみの年収で、妻の年収を考慮せず、他は同じ条件で借入可能額を計算すると、借入可能額は約4,151万円となります。この金額だと購入希望の物件価格6,000万円~7,000万円に満たないため、約4,151万円より高額の物件を購入したいのであれば、妻が借り入れをする選択肢が必然となることがわかります。

では、夫と妻とで7,620万円を借り入れすればいいかというと、これは現実的ではありません。ここで家族構成やライフスタイルなどを考慮した上で、実際払える金額かを確認する必要があるのです。一般的に返済比率を25%にすると暮らしにある程度のゆとりを持てるといわれています。今回のケースで返済比率を25%としたら、約6,640万円となります。今回、この金額よりも少ない5,800万円の住宅ローンとしたのは、車の買い替え計画もあり、現在の年齢が40代半ばであるため、定年までの間が長くないことを鑑み、調整をした結果です。

共働き、ペアローンのメリット・デメリット

夫婦二人が住宅ローンを組むということは、借入金額の増額につながることがわかりましたが、他の特徴についても触れておきます。ペアローンの場合、契約が2つとなるため、1つの契約よりも費用がかかることになります。この点がペアローンのデメリットとしてよく挙げられます。印紙税・事務手数料が2つの契約分必要となりますが、司法書士への報酬は必ずしも2倍にはならないといわれています。これらを合わせて10万円~20万円であり、デメリットといえども金額は大きくない点を心にとどめておきましょう。このこと以上に、2人でペアローンを組むことで2人共が住宅ローン控除を受けられるメリットの方が大きいのです。他、夫婦それぞれ出資した自己資金と年収に応じて按分した住宅ローンの金額を足して、持ち分割合を決めて登記する必要があります。これは所有の割合が明確になるため、お互いの持ち分に責任を持てるということがメリットとなる一方、離婚時には返済が複雑となる可能性がある点がデメリットとなります。

まとめ

共働きの場合、どこのエリアに住むのか、どのような家を選ぶのか、住宅ローンはどれにするのかなど、お金がある分選択肢が広がります。また、消費生活にも関心が高いといわれる共働き世帯は消費の選択肢も広がりますが、教育資金と老後資金の準備が同時であるため、より一層の支出の引き締めにも取り組まなければいけません。そして、40代後半ともなると健康にも気を付け始めなければなりません。無理のない範囲での返済計画をたて、リタイアする頃には返済の目途がたつ資金計画を実現するために最も大切なことは、夫婦で同じ方向を向き、健康的に働き続けながら家計に関心を持ち続けることだといえるのではないでしょうか。

執筆者

山田健介

FPplants株式会社 代表取締役社長

住宅メーカーから金融機関を経て「お客さまにお金の正しい知識や情報をお伝えしたい」という思いからFPによるサービスを行う会社を設立。現在は全国のFPを教育する傍ら、執筆、セミナーを行う。特にライフプラン作成、住宅、保険に関する相談を得意とする。

※掲載の情報は2022年7月現在のものです。内容は変わる場合がございますので、ご了承ください。